一、一季度钢铁市场弱势运行

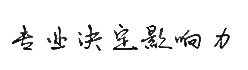

(一)供应方面:钢铁产量总体小幅下降,生产强度低于去年同期。

受需求偏弱影响,2024年1-3月份,钢厂生产积极性不高,生产强度低于去年同期。国家统计局数据显示,2024年1-3月份,中国粗钢产量25655万吨,同比下降1.9%;生铁产量21339万吨,同比下降2.9%;钢材产量33603万吨,同比增长4.4%。总体看,1-3月份钢铁产量与去年同期相比小幅下降。

(二)库存方面:钢材库存持续处于高位,明显高于去年同期。

1-3月份,需求总体不及预期,但供应仍处于高位,导致一季度钢材库存持续处于高位。据我的钢铁统计,截至3月末,钢企库存和社会库存同比均有所上升。五大钢材品种社会库存达到1667万吨,同比增长12.84%。钢厂库存674万吨,同比增长14.32%。近期钢材市场需求不及预期,供需矛盾持续,钢材库存累 库,钢企运营压力增加。

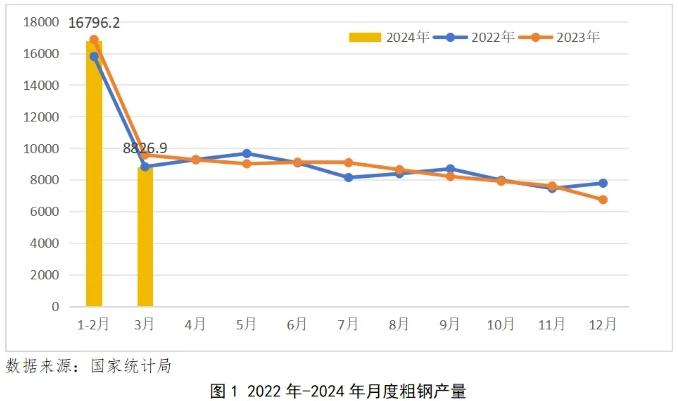

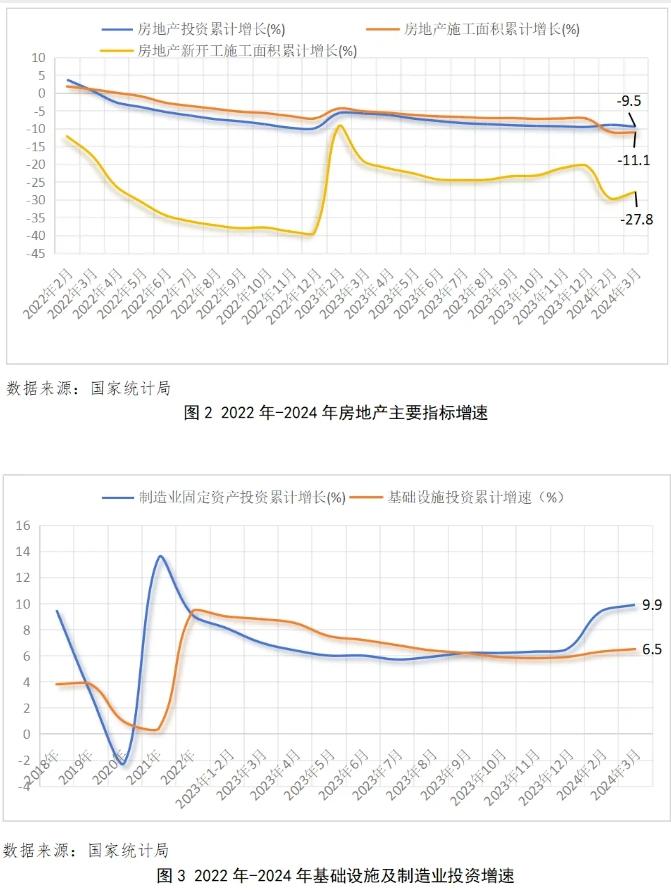

(三)需求方面:地产行业继续下滑,拖累钢材需求恢复。

国家统计局数据显示,1-3月份,房地产主要指标继续下降,其中,2024年1-3月新开工面积累计下降27.8%;制造业投资同比增长9.9%;基础设施投资同比增长6.5%。此外,1-2月份太阳能发电、风力发电投资同比分别增长46.4%和17.7%。新能源、制造业的良好势头,以及基建投资增长将有力支撑用钢需求增加。但受地产表现低迷影响,同时多地陆续叫停重大基建项目导致基建支撑降速,钢材市场需求恢复缓慢。

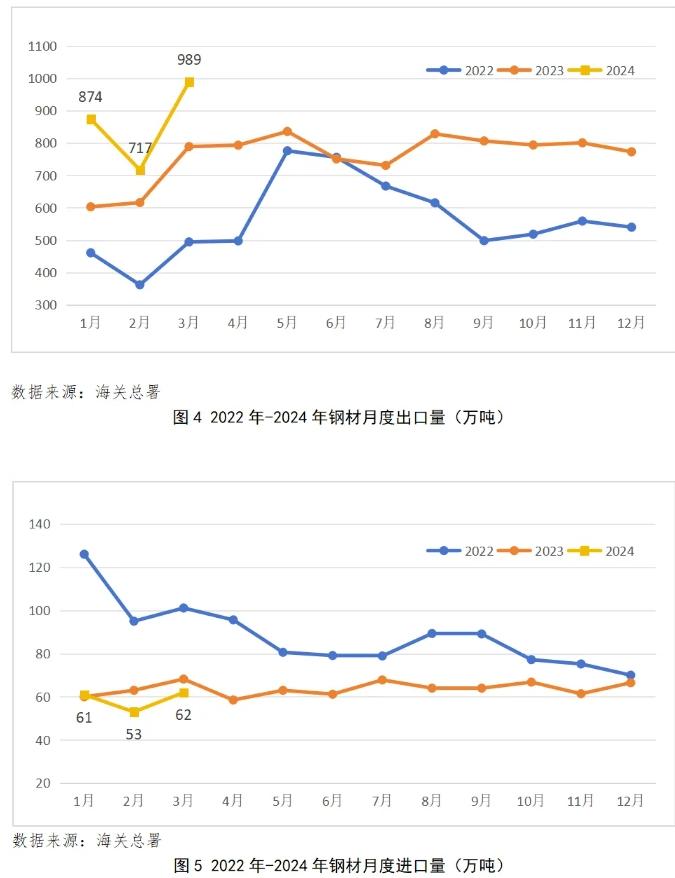

(四)进出口方面:钢材价差优势仍存,月度出口创近8年新高。

据海关总署数据,1-3月份,中国累计进口钢材174.8万吨,同比下降8.6%;累计出口钢材2580.0万吨,同比增长30.7%。当前全球制造业弱势恢复,海外钢材供应有所回升,但国内外钢材价差推动国内钢材出口量维持高位,进口量继续下行。

(五)效益方面:钢材价格弱势运行,行业利润总体同比下降。

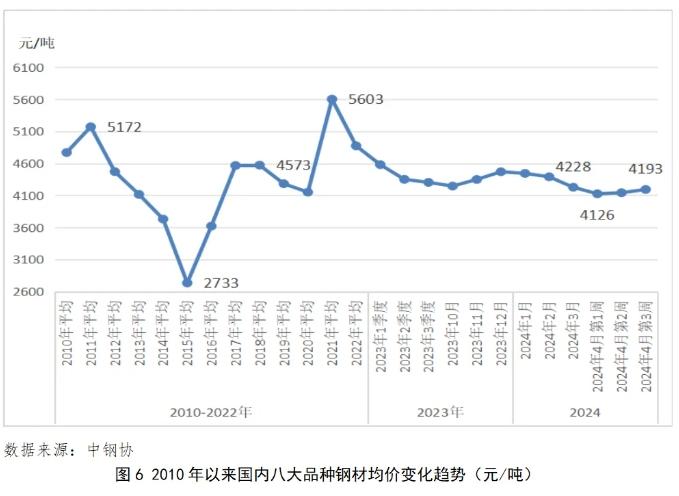

2024年1-3月份,钢材及焦炭、废钢价格同比均较大幅度下跌,铁矿石价格基本持平。据统计,2024年1-3月份,八大品种钢材价格均价4406元/吨,同比下跌5.59%;进口铁矿石均价123美元/吨,同比上涨0.51%;焦炭均价2333元/吨,同比下跌14.16%;废钢均价2563元/吨,同比下跌5.77%。需求不足是钢材及原燃料均价同比下跌的主要因素。钢材价格弱势下跌,行业整体利润同比下降。

二、本轮钢铁市场下行呈现两大特征

笔者曾发表文章《我国钢铁行业典型下行历程分析与应对探讨》(《世界金属导报》2022年第41期头版)分析,当前是1990年以来我国钢铁行业的第六次市场下行,不同于前五次,本次市场下行呈现出两方面的主要特征。

(一)呈现“L”形走势

前五次下行及其后续发展,特别是“十二五”“十三五”时期,呈现明显的“V”形反转,本轮钢铁行业市场下行呈现“L”形走势。2021年房地产外部融资环境收紧叠加居民购房意愿下降,部分开发商信用危机爆发,房地产进入下行通道,新开工房屋面积由2020年的22.4亿平方米下降到2023年的9.5亿平米。房地产作为钢材最主要的下游行业,其弱势运行引发建筑用钢需求大幅下滑。尽管基建、能源等行业用钢需求有所增长,但是难以弥补地产下行带来的钢材需求缺口。而近年来粗钢和钢材产量分别保持在10亿吨和13亿吨以上的高位。钢铁供强需弱,市场承压下行,钢材八大品种月度均价由2021年10月份的6065元/吨快速降至年底5191元/吨。2022年年初限产,钢材供需矛盾一定程度缓解,钢价反弹至5500元/吨左右。自2022年7月至2024年2月,钢价“L”形在4400元/吨左右窄幅波动,2024年3月份以来,受钢材需求释放缓慢等因素影响,钢价均价下探到4200元/吨左右的低位波动。

(二)钢材品种需求分化

以市场为导向,主要钢材品种需求和产量分化。受房地产下滑影响,在钢材总量持续增长的情况下,传统建筑用钢材品种,如钢筋、线材产量自2021年起连续三年下降,2023年分别为2.26亿吨和1.37亿吨,较2020年的产量高点分别下降15.4%和17.5%,钢筋、线材产量累计减少7073万吨;汽车、机械、家电、能源、基建等领域用钢需求的稳步增长,拉动板带材产量增加明显,如中厚宽钢带产量自2016年以来连续八年增长,2023年产量2.05亿吨,比2020年增加3451万吨,增幅超过20%。

三、三因素助推2024年钢铁需求与2023年持平或微增

2024年《政府工作报告》提出,着力扩大国内需求,把实施扩大内需战略同深化供给侧结构性改革有机结合起来,更好统筹消费和投资。三方面因素将助推2024年钢铁需求与2023年持平或微增。

一是《政府工作报告》提出5%左右的GDP增速将继续支撑钢材需求相对稳定。随着宏观组合政策效应持续释放,经济内生动能继续修复,经济运行延续回升向好态势,起步平稳,尤其是工业生产较快增长,有助于提升钢企生产积极性。

二是固定资产投资提速和下游需求恢复将对冲房地产用钢需求萎缩。加快推进保障性住房建设、“平急两用”公共基础设施建设、城中村改造“三大工程”,房地产用钢需求降幅有望收窄。基建投资将保持相对稳定,增速或不低于5%,基建用钢需求将稳定增长。能源、制造业用钢需求保持增长,如,风光、核电等新能源用钢,新能源汽车、造船海工等领域用钢将持续增长。

三是大规模设备更新和消费品以旧换新等新用钢场景将带来需求增量。按相关政策和资金执行到位考虑,实施大规模设备更新和消费品以旧换新行动将带来年均1400万吨以上的用钢增量需求。其中设备更新每年用钢需求增量1000万-2000万吨,家电方面用钢需求增量100万-300万吨,汽车方面用钢需求增量300万-500万吨。此外,新型城镇化将继续促进钢结构建筑应用推广,新型基础设施也将提振钢材需求。

综合看,在保障有效供给,满足有效需求情况下,2024年钢铁需求有望与2023年持平或微增,在产量调控政策的指引下,钢铁行业(钢协会员企业)全年将保持盈利,市场将呈现“前低后高”态势。

四、工作建议

宏观层面,供给侧落实国家产能产量双控政策,提高有效供给水平;需求侧畅通国内钢材市场内循环,拓展桥梁、住宅钢结构等用钢新场景,巩固和提升钢材内需动力;供给侧改革和需求侧管理协同联动发力,形成更高水平的动态平衡。

行业层面,认真践行中国钢铁工业协会发布的《认清形势 保持定力 共同维护钢铁行业平稳有序发展》倡议书,充分发挥行业协会、科研院所的平台和资源作用,组织协调产业链各方,遵循“以满足用户需求为目的、以供需平衡为原则”的自律生产方式,降低生产强度。

企业层面,要立足当下,着眼未来,科学把握生产节奏,切实加快转型升级、结构调整、提质增效。按照“以销定产、以效定产、以现定销”的“三定三不要”原则,追求有质量的经营、有效益的发展,确保现金流,减少无效供给,维护供需平衡。

官方公众号

官方视频号

官方微博号

官方百家号

官方抖音号