2023年的后4个月,按照调控要求,粗钢产量同比不增长的同时还需压减前8个月1978万吨的产量增量,需求侧在稳增长等系列政策措施支持下或将同比回升,市场预期明显向好。

三重利好拉动钢铁市场企稳回升

当前全球经济复苏前景复杂脆弱,增长仍然面临很大不确定性。在此背景下,我国坚持“稳中求进”工作总基调,出台稳增长、扩内需等系列政策措施,市场信心稳步回升。8月份,《钢铁行业稳增长工作方案》发布,四大行动12项工作举措推动行业稳增长,钢材市场有望逐步回暖,预计9-12月份钢材需求或弹性恢复,叠加粗钢产量调控措施落地实施,供需矛盾逐步缓解,钢材价格将呈现震荡偏强态势。

一、需求不振,1-8月份钢铁市场运营先扬后抑

根据冶金工业信息标准研究院发布的中国钢铁运营景气指数(SOPI),2023年一季度行业运营情况相对较好,3月份SOPI上升至73.1,处于较为景气区间。一季度国内经济复苏预期较强,驱动钢材价格偏强运行。二季度以来,供应端维持较高水平,下游需求释放不及预期,叠加消费淡季等因素影响,供需矛盾未能缓解,SOPI指数连续四个月处于一般区间。具体分析如下:

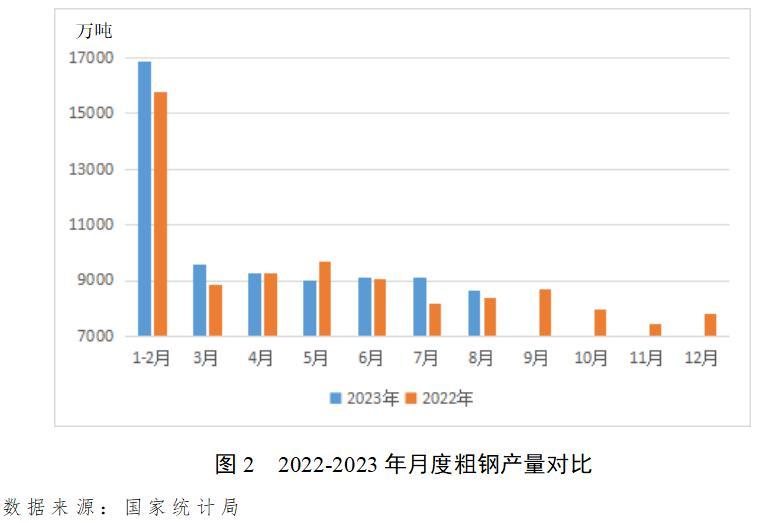

(一)粗钢产量同比增长,供应处于高位。据国家统计局数据,1-8月份,全国粗钢产量71293万吨,同比增长2.6%;生铁产量60359万吨,同比增长3.7%;钢材产量90920万吨,同比增长6.3%。今年以来,产量一直处于高位,供应过剩矛盾持续存在。

(二)出口同比大幅增长,进口大幅回落。据海关总署数据,1-8月份,中国累计出口钢材5878.5万吨,同比增长28.4%,累计进口钢材505.8万吨,同比下降32.1%。全球制造业呈现弱修复态势,海外钢材供应恢复缓慢,国内外钢材价差明显,驱动钢材出口大幅增长,一定程度缓解了国内市场供需压力。同时国内进口钢材需求减弱,进口量大幅回落。

(三)受房地产拖累,钢材需求恢复缓慢。建筑业:国家统计局数据显示,1-8月份房地产除新开工面积环比1-7月份小幅回升0.1个百分点外,房地产投资和施工面积指标累计同比持续下降,且累计降幅逐月加深。基础设施投资保持较快增长速度,但增速逐月收窄,1-8月基建投资增速由2月份9%降至6.4%。整体看,受房地产行业下行影响,建筑钢材需求释放不及预期。制造业:国家统计局数据显示,汽车产量、家电产量、部分机械产品产量等保持平稳增长,对钢材消费形成一定支撑。能源行业:国家能源局数据显示,1-7月份风光装机保持高速增长态势,带动用钢需求持续增长。综合看,受房地产市场持续低迷拖累,钢材需求恢复缓慢。

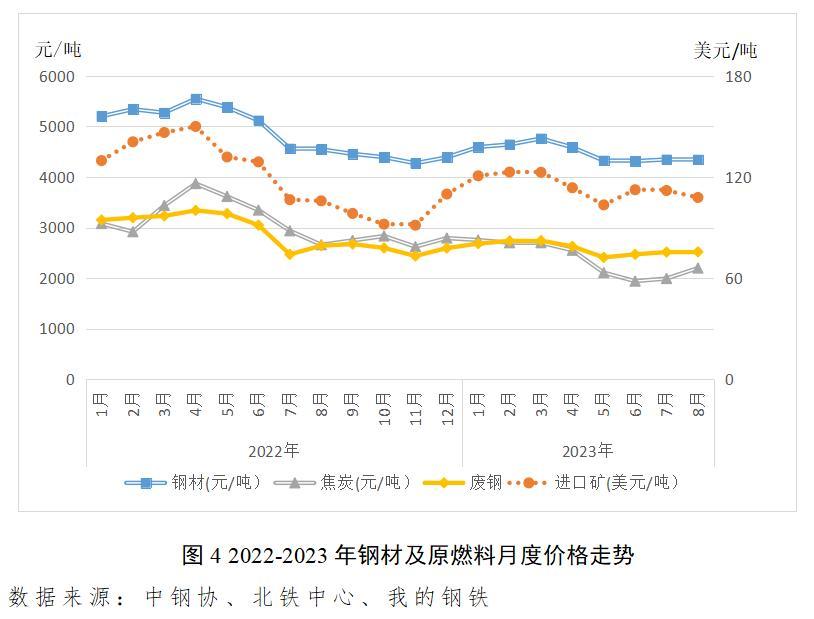

(四)钢材及原燃料月度均价前高后低,同比呈下降趋势。相关数据显示,1-8月份钢材及原燃料价格同比均较大幅度下跌,八大品种钢材价格均价4490元/吨,同比下跌12.33%,进口铁矿石均价同比下跌11.97%,焦炭均价同比下跌23.22%,废钢均价同比下跌14.98%。需求不足是钢材及原燃料均价同比下跌的主要因素。

综合看,供应高位需求不振,供需矛盾未改,叠加钢材价格弱势运行,钢企利润承压,1-8月份钢铁市场运营呈现出先扬后抑的走势。

二、三重利好,9-12月份钢铁市场运营企稳回升预期明显

主要从政策、下游和供需三个层面分析:

(一)政策利好

今年以来,我国经济克服重重困难,呈现稳定恢复势头,展现强大发展韧性与活力。8月份以来,宏观政策持续纾困制造业,“组合拳”发力稳增长,十大行业陆续发布稳增长方案。此外,降息降税等金融信贷政策持续利好房地产,制造业延续修复态势,整体市场预期向好,有利于提振用钢需求恢复和增长。

(二)下游利好

从下游来看,各行业需求有所分化,汽车、造船、能源、家电等行业需求表现将继续保持较好态势,建筑、集装箱需求较弱,机械行业需求趋稳或微增。整体看,下游用钢需求有望与去年持平。

1.建筑行业。近期,房地产利好政策频出,调首付、降利率等措施陆续出台,推动房地产和建筑业平稳发展。考虑利好政策落地需要时间消化,且房地产用钢需求滞后于投资拿地活动,9-12月份房地产用钢需求延续下降态势。基础设施投资保持较快增长速度,增速逐月收窄,但仍是托底建筑用钢需求的关键力量。整体看,9-12月份建筑用钢需求下降幅度有望收窄。

2. 机械行业。据国家统计局数据,1-7月份发动机、发电机组、工业机器人等16种产品产量累计实现同比增长,占比53.3%。随着国家多个行业稳增长方案逐步落地,机械行业将继续保持总体平稳,增加值全年实现增长,预计机械全年用钢需求约1.9亿吨,与去年持平或微增。

3.家电行业。据国家统计局数据,1-7月份家用电冰箱、空调、洗衣机和彩色电视机同比分别增长13.8%、17.9%、19.9%和3.9%。随着我国消费市场趋暖,家电内销市场稳步复苏,出口保持增长。预计家电全年用钢需求超过1600万吨,同比增长约14%。

4.汽车行业。据中国汽车工业协会数据,1-8月份,汽车产销同比分别增长7.4%和8.0%。随着行业稳增长方案逐步落地,汽车行业将继续保持稳中向好的发展态势,预计全年汽车用钢需求约5300万吨,同比增长约4%。

5.船舶行业。据中国船舶工业协会数据,1-7月份造船完工量同比增长15.6%,承接新船订单同比增长74.0%。随着国际航运市场加快推进脱碳减排进程,对新造船市场将产生积极作用,我国船舶行业将迎来交船的高峰期,尤其是高技术船舶所占比例将逐渐提升,对船舶及配套行业用钢需求有较大带动。初步估计2023年船舶用钢需求量将超过1800万吨,同比增长15%以上。

6.集装箱行业。据国家统计局数据,1-7月份金属集装箱产量同比下降55.4%。2023年国际贸易不景气,集装箱行业需求明显放缓,但中欧班列需求增长明显,我国内贸港口和铁路跨境集装箱运输有一定增长,对集装箱用钢需求有一定带动。整体上看,集装箱行业已进入了调整期,预计2023年集装箱用钢需求量缩减到400万吨左右。

7.能源行业。据国家能源局数据,1-7月份,国内风电新增装机同比增长76.22%;太阳能发电新增装机同比增长157.51%。随着绿色低碳转型持续深入,以风电光伏等为代表的新能源需求强劲,大幅带动用钢需求。初步估计2023年新能源用钢需求量将超过1200万吨,增量约400万吨,同比增长50%以上。

综合测算,今年9-12月份,用钢需求将呈现稳中向好态势。

(三)供需利好

1-8月份,钢铁企业供给大于需求,为实现供需动态平衡所采取的产量调控措施逐步落地生效,供需形势有望得到改善。1-8月份全国粗钢产量同比增长1978万吨,日均产量293万吨(2022年同期为285万吨/天);若全年粗钢产量同比不增长,9-12月份剩余粗钢总量为30502万吨(2022年同期为32454万吨),粗钢日均产量需低于250万吨(2022年同期为266万吨/天),相对于前8个月,行业企业需要较大幅度下调产量,9-12月份粗钢总产量与去年同期相比将明显下降,市场供需向好预期明显增强。

综上所述,政策、下游、供需三重利好,强预期提振市场信心,叠加九、十月消费旺季,预计9-12月份钢铁行业运营将有较为可期的企稳回升。

三、思考与建议

展望2024年,需求端将持续恢复,但增量预期弱;随着产能置换项目的持续落地,供应端仍将处于高位,供需结构性矛盾依然紧张。建议各地方和企业利用9-12月钢铁行业运营向好的时机,重点做好以下工作:

地方层面。一是坚定不移地落实好粗钢产量调控,从供给侧促进市场供需平衡,提高钢铁企业经营效益。二是各地需积极促进钢铁新材料制造与钢结构全产业链条协同,加快推动钢结构桥梁和住宅为主攻方向的钢铁应用拓展计划落实落地,形成钢材消费增量。三是积极引导推进兼并重组,推动钢铁产能优化布局,提升区域钢铁产业整体竞争力。四是各地需建立标准化工作评估机制,健全标准化激励奖励机制,形成市场驱动、政府引导、企业为主、社会参与的标准化工作格局,以标准引领钢铁产业高质量发展。

企业层面。一是抓住市场好转的机遇,以市场化理念推进去杠杆,降低企业资产负债率,持续优化资产债务结构,努力保持资产负债率处于合理水平。二是加强钢铁材料基础和应用研究,增强创新发展能力,促进关键共性技术、新材料研发等实现重大突破。三是加强开展降本增效工作,一方面以极致能效为主线,开展技术创新、产线升级、管理优化等相关工作,实现节能降碳协同发展;另一方面在高技术和高附加值产品上下功夫,在提升市场竞争力、抢占行业制高点的同时,提升企业盈利能力。四是挖掘潜在用钢需求。相关企业须及时调整发展战略,围绕低碳绿色发展等主题,加强行业间协作,挖掘新兴行业的潜在用钢需求,打造新的利润增长点。

官方公众号

官方视频号

官方微博号

官方百家号

官方抖音号